Een digitale euro was altijd vloeken in de kerk. Tot Mark Zuckerberg zich ermee ging bemoeien

Er was een megalomaan plan van Facebookbaas Mark Zuckerberg voor nodig, maar eindelijk denkt de Europese Centrale Bank na over een digitale euro. En dat is goed voor een eerlijker financieel systeem. (Dit verhaal is ook te beluisteren.)

‘Als iets de dollar bedreigt, worden wij heel nerveus. En ik denk dat we dat ook moeten zijn’, zei het Democratische Congreslid Juan Vargas in oktober 2019 tegen Mark Zuckerberg. De Facebookbaas moest voor de tweede keer in anderhalf jaar tijd opdraven in het Amerikaanse Congres.

Deze keer om uitleg te geven over de libra, Facebooks digitale munt. Zuckerbergs ambitie: de libra moet de dollar en de euro gaan vervangen als wereldmunt. ‘We doen het om de macht terug te geven aan de mensen’, zei hij, maar de meeste Congresleden geloofden niets van die nobele doelstelling. Waarom zouden ze de macht over zoiets belangrijks als ons geld uit handen geven aan het Facebookconglomeraat?

In Europa was de weerstand tegen de libra zo mogelijk nog groter. De ministers van Financiën brachten in een gezamenlijk statement naar buiten: de EU laat de libra niet toe.

‘De privatisering van geld door een partij met meer dan 2 miljard gebruikers zet de monetaire soevereiniteit van landen op het spel’, zei de Franse minister van Financiën Bruno Le Maire: ‘Het kan en mag niet gebeuren.’*

Politici, economen en bankiers zijn het erover eens: Facebook probeert de macht over ons geld te kapen. Daar moet een stokje voor worden gestoken. Wat ze echter over het hoofd zien: de privatisering van ons geld heeft allang plaatsgevonden. Centrale banken hebben jarenlang nagelaten om ons geld te updaten naar het digitale tijdperk. Daardoor hebben private banken stilletjes de macht over ons geld gegrepen.

Je kunt het dus ook anders zien: Facebook bewijst de samenleving een dienst. De ‘Zuck-Buck’ kreeg voor elkaar wat wetenschappers en maatschappelijke actiegroepen na de kredietcrisis niet lukte: de Europese Centrale Bank denkt sinds kort na over de ontwikkeling van een digitale euro, een innovatie waarmee de overheid de macht over ons geld kan heroveren op de banken.

Wie heeft de macht over het geld?

In bijna alle ontwikkelde samenlevingen waarover we lezen in onze geschiedenisboeken – van de Sumeriërs tot de Romeinen – was geldschepping een belangrijke overheidsfunctie. Zo ook bij ons. Centrale banken waren in het begin van de twintigste eeuw de voornaamste scheppers van ons geld. Maar net zoals Kodak bleef vasthouden aan fotorolletjes toen digitale fotografie opkwam en Nokia de innovatie van smartphones miste, zo hebben ook centrale banken zitten slapen toen de digitalisering van het betalingsverkeer begon.

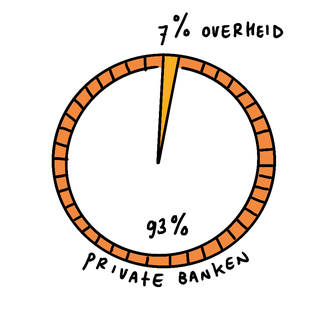

De Europese Centrale Bank geeft haar euro’s nog steeds alleen fysiek uit: in de vorm van briefjes en munten. Maar aan contant geld heb je weinig als je een online boodschappenmandje wilt afrekenen. Wie met pin of iDEAL betaalt, maakt daarom gebruik van een digitaal banksaldo, ook wel giraal geld genoemd. Deze girale euro’s worden niet uitgegeven door de centrale bank, maar door private banken. En dat is inmiddels 93 procent van ons geld.

Dankzij de digitalisering van ons betalingsverkeer hebben commerciële banken stilletjes een belangrijke rol van de centrale bank overgenomen: ze creëren ons geld. Slechts 7 procent van ons geld wordt geschapen door een overheidsinstituut, terwijl dat percentage in de jaren zestig nog rond de 50 procent lag.

Banken zijn commerciële partijen, maar geen gewone markt

Nu denk je misschien: wat maakt het mij nou uit wie mijn euro’s maakt, als ik er maar mee kan betalen! Op individueel niveau is dat ook gewoon de belangrijkste functie van geld en praktisch gezien functioneren banksaldi prima: storingen in het betaalverkeer komen in Nederland zelden voor.

Toch heeft deze rolverschuiving grote gevolgen. We zijn afhankelijk geworden van private banken voor het functioneren van ons geld- en betalingssysteem, een onmisbaar element voor het functioneren van onze economie.

Dat geeft banken een bijzondere positie in onze maatschappij. Banken kunnen nieuw geld scheppen door het verstrekken van krediet. En dat geeft ze grote invloed op waar dat nieuwe geld als eerste terechtkomt.

Het mag geen verrassing zijn dat banken daarbij, anders dan overheden, geen maatschappelijk maar een commercieel doel vooropstellen. Geld uitlenen – nieuw geld scheppen dus – aan Shell en Exxon betekent dat er olievelden worden leeggepompt in plaats van zonnecellen geproduceerd. Goedkoop krediet voor hedgefondsen leidt niet tot de bouw van nieuwe corporatiewoningen, maar zorgt voor speculatie op de aandelen- en huizenmarkten.

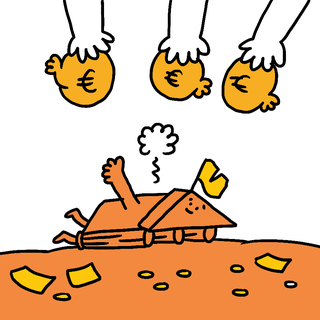

Naast die invloed genieten banken nog een groot voordeel dat gewone bedrijven niet hebben. De normale wetten van de vrije markt gelden niet meer voor hen: als ze failliet dreigen te gaan, worden ze gered met belastinggeld. Ons geldsysteem is immers te belangrijk om te laten klappen; de hele economie zou op haar gat komen te liggen.

In 2008 betaalden wij daar met zijn allen de rekening voor. Wetende dat ze too-big-to-fail waren, namen banken onverantwoorde risico’s. Jarenlang staken ze de hoge winsten in eigen zak, maar toen het fout ging, moesten overheden voor miljarden bijspringen om de banken te redden.

De onstuitbare opkomst van digitale munten

Je zou verwachten dat de grootste financiële crisis sinds The Great Depression – en het maatschappelijke prijskaartje dat daaraan kleefde – politici en bestuurders massaal de ogen opende voor de scheefgegroeide machtsverhoudingen binnen ons geldstelsel. En dat centrale bankbestuurders, onder grote politieke druk, aan de slag gingen om het publieke geld klaar te maken voor het digitale tijdperk. Zodat ook de geldschepping weer in publieke handen zou komen.

Maar die verwachting kwam niet uit. Centrale banken schoten tijdens de crisis de banken te hulp met goedkope leningen en voorkwamen dat het bancaire systeem instortte. Die noodgreep was nodig om totale paniek te voorkomen.

Maar een meer fundamentele hervorming van ons geldstelsel bleef vervolgens uit.

Ondertussen werd er vanuit een andere hoek wel daadkrachtig gewerkt aan een digitaal alternatief voor private banken. Onder de schuilnaam Satoshi Nakamoto lanceerde een groep van cypherpunks, hackers en libertariërs in 2008 de bitcoin, de eerste zogenoemde ‘cryptomunt’.

De uitvinders van bitcoin hadden torenhoge ambities met een anarchistische ondertoon. Ze wilden ons geldsysteem drastisch veranderen en daarbij de huidige machthebbers (de veroorzakers van de crisis) volledig buitenspel zetten. Zowel de overheid als de banken. Met hun gezamenlijke computerkracht zouden gebruikers voortaan zelf de juistheid van betalingen kunnen controleren. Dat zou betekenen dat er geen enkele centrale instantie meer vereist is om een veilig digitaal geld- en betaalsysteem te garanderen.

Bitcoin bindt niet alleen de strijd aan met de grote private banken, maar kan ook de centrale bank aan de kant zetten. Wanneer bitcoin daadwerkelijk ons belangrijkste betaalmiddel zou worden, verliest dus ook de overheid haar invloed op ons geld- en betalingssysteem.

Mark Zuckerberg bestudeerde bitcoin en kwam in actie. Een digitale munt uitbrengen, dat kunnen wij ook, moet hij gedacht hebben. En met de gegevens van 2,7 miljard Facebookgebruikers die hij als springplank kan gebruiken om zijn munt te lanceren, is dat helemaal geen gek idee. Een munt die in potentie zowel bitcoin als giraal bankgeld qua gebruiksgemak ver achter zich laat – bijvoorbeeld omdat je er eenvoudig mee kunt betalen via WhatsApp, Instagram of Facebook.

Hij kreeg dan ook een indrukwekkende groep van grote tech- en betaalbedrijven aan zijn zijde, waaronder Uber, Spotify, Mastercard en Visa. Een consortium dat de digitale wereld en haar gebruikers veel beter begrijpt dan de banken stond te trappelen om ook een graantje mee te pikken van de ‘digitale geldrevolutie’.

De kracht van de libra

In die strijd om het digitale geld zijn de techgiganten de uitdagers van de banken, een geduchte tegenstander met veel invloed in de politieke arena en het bedrijfsleven. De eerste slag ging dan ook naar de gevestigde orde: PayPal, Visa, Mastercard en de andere betaalbedrijven trokken zich terug uit de libra na de enorme golf van kritiek. Maar de oorlog is nog niet gewonnen.

‘Als de bancaire sector geen innovatieve betaaloplossingen levert, springen de libra en anderen in dat gat,’* waarschuwde Valdis Dombrovskis, de vice-president van de Europese Commissie verantwoordelijk voor financiële zaken, op 6 februari via Twitter. De dreiging die van Facebook uitgaat, zorgt ervoor dat ook onze publieke bestuursorganen in beweging komen.

En dat is iets wat de opkomst van bitcoin en de pleidooien van actiegroepen en economische wetenschappers niet voor elkaar kregen.

Stichting Ons Geld en Stichting Full Reserve wisten in 2016 de Tweede Kamer weliswaar te activeren om de Wetenschappelijk Raad voor het Regeringsbeleid (WRR) opdracht te geven voor een onderzoeksrapport over het geldstelsel. Maar de aanbeveling van de WRR in januari 2019 om met een digitale variant van contant geld (lees: een digitale euro) de ‘vervlechting tussen private en publieke belangen’ tegen te gaan, vond bij de minister van Financiën en De Nederlandsche Bank (DNB) geen gehoor.

Toen ik Mario Draghi, de toenmalig president van de Europese Centrale Bank (ECB), kort na het verschijnen van het WRR-rapport vroeg of hij wel nadacht over experimenten met een digitale euro antwoordde hij resoluut: ‘Nee. De ECB overweegt geen experimenten met een Central Bank Digital Currency.’ (CBDC is de vakterm voor een digitale euro.)

De ECB en de bank der centrale banken duiken in de opties voor een eigen digitale munt

Daar heeft Facebook verandering in gebracht. Afgelopen december, nog geen jaar later, zei Christine Lagarde, Draghi’s opvolger, plots dat ze de ontwikkelingen van digitale munten op de voet volgt. En daarmee bedoelde ze echt wat anders dan de koers van bitcoin in de gaten houden; de ECB bestudeert nu de mogelijkheden om zelf een ‘digitale euro’ uit te geven.

Ook de Bank of International Settlements (BIS), de bank van de zestig belangrijkste centrale banken van de wereld, zette per 1 januari een nieuwe Innovation Hub op om een publiek alternatief te ontwikkelen voor private digitale munten. Een publiek antwoord op de libra dus.

Het is natuurlijk nog maar de vraag of zo’n publieke euro er ook echt komt (en in welke vorm), want daarvoor moeten de centraalbankiers het publieke belang zwaarder laten wegen dan dat van de banken.

Maar als we nou eens ervan uitgaan dat zo’n munt er wel komt, wat kan er dan veranderen?

Als de centrale bank een eigen digitale munt uitgeeft, worden mensen niet langer gedwongen om hun geld bij een bank commerciële bank te stallen

Elkaar betalen met een digitale euro van de centrale bank hoeft in het gebruik niet wezenlijk te verschillen van betalingen met giraal geld. Het echte verschil heeft te maken met keuzevrijheid: mensen worden niet langer gedwongen om hun geld bij een commerciële bank te stallen (en feitelijk dus uit te lenen aan die bank) om deel te kunnen nemen aan het moderne betalingsverkeer.

Nu belegt die commerciële bank jouw geld voor eigen rekening – zonder dat je invloed hebt op de bestemming van je spaarcentjes. Maar als je je geld ook veilig en digitaal kunt bewaren bij de centrale bank, wordt het weer een vrijwillige keuze om je geld te laten beheren door een commerciële bank. Die zullen dus moeten laten zien jouw geld waard te zijn.

Het fundament van ons geld- en betaalsysteem komt zo weer in publieke handen te liggen en daarmee elimineren we in één klap onze afhankelijkheid van private banken. De noodzaak om banken met belastinggeld overeind te houden verdwijnt, net als de perverse prikkels om onverantwoorde risico’s te nemen op kosten van de samenleving. Wie wil gokken en verliest, moet weer zelf op de blaren zitten.