Om beleggers de groene kant op te krijgen is meer nodig dan een financiële prikkel

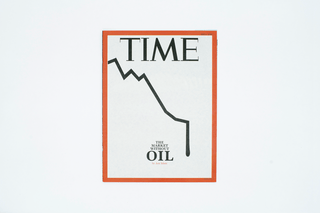

Als beleggers meer aandacht hebben voor de financiële risico’s van klimaatverandering, dan investeren ze vanzelf minder geld in fossiele bedrijven en meer in ‘groen’. Althans, dat is de theorie – de praktijk is weerbarstig. Want zolang de korte termijn regeert, blijft fossiel rendabel.

Om klimaatverandering tegen te gaan is héél veel geld nodig: voor de aanleg van windparken en zonnevelden, voor de ontwikkeling van nieuwe schone technologieën, voor nieuwe vormen van energieopslag – noem maar op. Toch steken de partijen die dat geld hebben – grote beleggers zoals pensioenfondsen en verzekeraars – hun geld nog altijd in de oude, fossiele economie.

Al een jaar of acht roepen toezichthouders daarom op tot meer aandacht voor de financiële risico’s van klimaatverandering. Als beleggers die risico’s kennen en beter meewegen, zo is het idee, zullen ze vanzelf minder geld in fossiele bedrijven stoppen – want die verergeren klimaatverandering juist – en meer in groene alternatieven – want die hebben de toekomst. Immers: als de energietransitie echt vleugels krijgt, kun je beter je geld in zonnepanelen hebben gestopt dan in bedrijven die de laatste restjes fossiele energie uit de bodem proberen te persen.

Klimaatrisico’s zijn in die redenering dus een prikkel om duurzamer te beleggen: niet omdat je als investeerder zo graag wil deugen of omdat je oprecht de planeet wil redden, maar omdat dat financieel verstandig is.

Klinkt logisch. Toch blijkt de praktijk weerbarstig. Want hoewel beleggers regelmatig worden gewezen op de risico’s van klimaatverandering, lijken ze nog niet massaal uit fossiele beleggingen te stappen.

Waarom niet? En wat is ervoor nodig om het financiële systeem wél de groene kant op te krijgen?

Waar het financieel-groene denken vandaan komt

Maar eerst: wat is de oorsprong van dat financieel-groene denken?

Het begon met een speech. In 2015 waarschuwde Mark Carney, destijds baas van de Bank of England (de Britse centrale bank) en voorzitter van de Financial Stability Board, dat klimaatverandering tot grote financiële gevaren kan leiden.

Klimaatverandering tegengaan was geen linkse hobby meer, maar een serieuze financiële aangelegenheid

Maar, zei hij ook, de gevolgen zijn nog zo ver weg dat er nu geen prikkel is om het probleem aan te pakken. Tegen de tijd dat klimaatverandering de financiële stabiliteit van ons economische systeem onder druk zet, zei Carney, is het waarschijnlijk al te laat om er nog iets aan te doen. Hij noemt dit de ‘tragedie van de horizon’ – een variant op de ‘tragedie van de meent’. Tijd om in actie te komen, dus.

Carneys boodschap schudde de financiële wereld wakker. Een groep financiële toezichthouders en centrale banken richtte het Network for Greening the Financial System (NGFS) op, dat drie jaar na de speech een rapport publiceerde waarin het constateerde dat ‘klimaatrisico’s een bron zijn van financiële risico’s’ en dat het ‘binnen het mandaat van centrale banken en toezichthouders valt om ervoor te zorgen dat het financiële systeem weerbaar is tegen deze risico’s’.

Dat lijkt nu misschien niet zo opzienbarend, maar voor de financiële wereld was het een baanbrekende conclusie. Klimaatverandering tegengaan was geen linkse hobby meer, maar een serieuze financiële aangelegenheid. En daarmee een probleem waarin toezichthouders – die het financiële risicobeheer van banken, pensioenfondsen en verzekeraars monitoren – een rol te spelen hadden.

Want ga maar na: banken en beleggers kunnen heel veel geld verliezen als hun financiële producten en beleggingen minder waard worden door de gevolgen van klimaatverandering. Hittegolven, stormen, overstromingen, droogte, verwoestijning, verzuring van oceanen en stijgende temperaturen en zeespiegels: het zijn fysieke risico’s die grote materiële en financiële schade kunnen opleveren voor overheden en bedrijven, en dus voor degenen die hen financieren.

Daarnaast zagen de opstellers van het rapport zogeheten transitierisico’s, die voortvloeien uit de overgang naar een groenere economie. Komt de overheid bijvoorbeeld ineens met een heel zware CO2-heffing voor bedrijven, of duikt er een radicale, nieuwe CO2-arme technologie op waardoor fossiele energie veel sneller dan verwacht overbodig wordt, dan heeft dat mogelijk grote financiële gevolgen. Voor fossiele reuzen zoals Shell en BP, maar ook voor (lagere) overheden die afhankelijk zijn van de inkomsten uit fossiele activiteiten, zoals de Canadese provincie Alberta, die meer dan 20 procent van haar bbp haalt uit de olie- en gasindustrie.

Risico stuurt gedrag. Toch?

Kortom: klimaatverandering zelf én de overgang naar een duurzame economie leveren financiële risico’s op waar banken en beleggers rekening mee moeten houden – precies zoals ze dat ook al doen met andere financiële risico’s als kredietrisico en renterisico.

In de jaren na het rapport verwachtten toezichthouders dus ook dat meer aandacht voor klimaatrisico’s er automatisch toe zou leiden dat financiële instellingen minder geld zouden gaan steken in grote vervuilers en meer in groene alternatieven. Of zoals Olaf Sleijpen, directielid bij De Nederlandsche Bank, het noemde: een ‘welkom bijproduct van goed risicomanagement’.*

Maar dat blijkt tegen te vallen.

Een jaar geleden concludeerde De Nederlandsche Bank dat er weliswaar ‘voorzichtige signalen’ zijn dat klimaatrisico’s terug te vinden zijn in prijzen op financiële markten, maar dat die signalen ‘inconsistent’ zijn en de beprijzing ‘grotendeels inadequaat’ is.* Academici, internationale instellingen en marktpartijen: ze denken vrijwel allemaal dat financiële markten klimaatrisico’s ‘onvoldoende inprijzen’, schrijft DNB.

In normalemensentaal: beleggers trekken hun beleggingen nog niet massaal terug uit vervuilende bedrijven. Dus om terug te komen op de vraag uit het begin: hoe kan dit, als toezichthouders beleggers constant wijzen op de risico’s van klimaatverandering?

Daarvoor zijn drie mogelijke verklaringen.

1. De korte termijn regeert

Klimaatverandering is voor de klimaatrisicobewuste belegger alleen relevant als hij er geld door verliest. Het gaat immers om de risico’s voor de belegger.

Dus als het mondiale verbruik van fossiele brandstoffen de komende jaren niet drastisch vermindert en de fossiele industrie haar zoektocht naar nieuwe fossiele bronnen niet hoeft te staken, kunnen beleggers de komende jaren met een gerust hart (lees: een mooi rendement) blijven beleggen in de fossiele industrie. Zolang zij geen morele of ethische bezwaren hebben, staat niets hun hierbij in de weg.

Dat komt omdat beleggers afgerekend worden op kortetermijnresultaten. Pensioenspaarders willen weliswaar een mooi rendement op de lange termijn, maar de belegger die het geld daadwerkelijk beheert, is meer geïnteresseerd in zijn jaarbonus. Met zo’n kortetermijnblik blijft fossiel mogelijk nog heel wat jaren een financieel aantrekkelijke belegging.

Maar de kortetermijnblik van beleggers is niet de enige mogelijke verklaring.

2. Beleggers hebben te weinig informatie…

Voor beleggers die rekening willen houden met een groene transitie, is het knap lastig om in te schatten welke bedrijven de grootste risico’s lopen. Rapportages zijn gebrekkig en de maatstaven zijn veelal moeilijk onderling vergelijkbaar. Dat maakt het volgens de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) voor beleggers moeilijk om de transitieplannen van bedrijven te doorgronden, en dus om hun beleggingskeuzes hierop te baseren.*

3. …en als ze die informatie wel hebben, trekken ze andere conclusies

Met de informatie die wel beschikbaar is, maakt elke belegger vervolgens ook nog eens andere risico-inschattingen. De een kijkt alleen naar klimaatrisico’s – zeg: extreem weer, overstroming, droogte, of de invoering van een zware CO2-heffing –, de ander ook naar risico’s voor biodiversiteit en milieu, en weer een ander neemt ook sociale en bestuurlijke risico’s mee in zijn analyse. Door al deze factoren lopen de conclusies over het totale ‘duurzaamheidsrisico’ van bedrijven en overheden nogal uiteen.

Extra wrang is dat de schade van klimaatverandering wereldwijd niet eerlijk is verdeeld

Neem een bedrijf als Tesla. Dat levert met zijn elektrische auto’s een bijdrage aan de overgang naar een groenere economie, maar voor het maken van die auto’s zijn zeldzame mineralen nodig, waarvan de delving juist weer voor veel milieuschade zorgt.* En dan hebben we het nog niet eens gehad over het feit dat werknemers van Tesla geen vakbond mogen oprichten, of de bijzondere bestuurscultuur van het bedrijf.

Hoe weeg je al deze risico’s tegen elkaar af?

En alsof dat niet al lastig genoeg is, blijkt de volgende stap ook nog niet zo vanzelfsprekend: wat doe je met dit oordeel? Haal je al je geld weg, of alleen een beetje? Of blijf je aandeelhouder en probeer je juist via de aandeelhoudersvergadering invloed uit te oefenen?

Dubbel de pineut

Maar stel. Stel dat bovenstaande problemen verholpen worden en dat klimaatrisico’s het geld van beleggers massaal een andere kant uitsturen.

Dan doemt er een heel ander probleem op. Want dit pakt niet alleen nadelig uit voor grote (fossiele) bedrijven en overheden, maar ook voor landen en bedrijven die nu al kwetsbaar zijn voor klimaatverandering. Met andere woorden: niet alleen Shell heeft te vrezen van klimaatrisicobewuste beleggers, ook een fabriekseigenaar in een kwetsbaar laaggelegen land als Bangladesh moet zich zorgen maken.

Deze landen en bedrijven zijn dubbel de pineut: naast de economische schade die ze voor de kiezen krijgen door bosbranden, hittegolven, verwoestijning, oceaanverzuring of overstromingen, kunnen ze straks ook nog eens moeilijker aan financiering komen om zich hiertegen te wapenen. Extra wrang is dat de schade van klimaatverandering wereldwijd niet eerlijk is verdeeld. Relatief arme landen krijgen volgens het IPCC een disproportioneel groot deel van de verliezen en schade van klimaatverandering voor de kiezen.

Vanuit financieel perspectief is het verklaarbaar dat juist deze landen en bedrijven geraakt worden door de klimaatrisicobewuste belegger (immers: risico!), maar vanuit ethisch perspectief is het ronduit onwenselijk. Het maakt de klimaatrisicobewuste belegger niet bepaald een klimaatrechtvaardigheidsbewuste belegger.

Laat staan een groene belegger. Zoals correspondent Democratie & Klimaat Jelmer Mommers uitlegt in zijn artikel over de klimaatbiljoenen die nodig zijn voor een duurzame toekomst, zijn het juist de opkomende economieën die het meest moeten investeren in verduurzaming om in 2050 wereldwijd netto nul uitstoot te realiseren. En hoewel duurzame energiesystemen goedkoper zijn in gebruik, vergen deze wel grotere investeringen vooraf. Hoe moeilijker deze landen aan geld kunnen komen, hoe langzamer de transitie naar een duurzame economie gaat.

Klimaatrisico’s op systeemniveau aanpakken

Draagt aandacht voor klimaatrisico’s dan helemaal niets bij aan de overgang naar een groene economie? Nou, het kan wel: klimaatrisico’s maken inzichtelijk hoe klimaatverandering voor grote maatschappelijke, economische en financiële malaise kan zorgen als we nu niet handelen. Ze laten ons de urgentie van de klimaatproblematiek zien.

En als we dat serieus nemen en daar dus iets aan willen doen, dan moeten we niet op het niveau van individuele beleggingen met deze risico’s aan de slag. De enige manier om grote ellende te voorkomen, is door op systeemniveau te zorgen voor een tijdige transitie naar een duurzame economie. Dat zou een doel op zich moeten zijn, niet een gewenst bijproduct van goed risicomanagement.

Alleen dan maken we kans om de tragedie van de horizon te doorbreken.