Gunstig belastingklimaat? Illegale staatssteun zul je bedoelen

Sinds 2005 hebben Amerikaanse bedrijven maar liefst 477 miljard dollar aan winst in Nederland opgepot. Dat ze daar geen belasting over hoeven te betalen is méér dan een gunstige regeling. Dit voldoet aan de belangrijkste criteria van ongeoorloofde staatssteun.

‘Complete politieke poep!’ ontstak Apple CEO Tim Cook.

Het slechte nieuws kwam op een Brusselse persconferentie in september 2016. ‘In strijd met Europese staatssteunregels heeft Ierland al meer dan twee decennia kunstmatig de belastingen van Apple verlaagd,’ zei eurocommissaris Margerethe Vestager streng. ‘Apple moet nu de ontvangen belastingvoordelen terugbetalen.’

Dertien miljard euro plus rente. Leuker kon Vestager het niet maken.

Spontaan schreef Cook een open brief* aan de Europese burger. Over het onrecht dat zijn bedrijf - dat meer dan 220 miljard dollar in belastingparadijzen heeft gestald - door de Europese Commissie werd aangedaan.

Vestager was onverbiddelijk: ‘Laat dit een duidelijke boodschap zijn: lidstaten mogen geen oneerlijke belastingvoordelen verlenen aan een selecte groep ondernemingen.’

Het is een van de krachtigste instrumenten van de Europese Commissie in de strijd tegen belastingontwijking: de Europese staatssteunregels. En de Apple-zaak is vooralsnog de grootste Europese staatssteunzaak ooit.

Vooralsnog.

Want: tijdens de hoorzittingen in de Tweede Kamer vorige week van de ‘mini-enquête’ naar belastingconstructies betoogde universitair hoofddocent Jan Vleggeert dat ook Nederland staatssteun geeft.

Om preciezer te zijn: hij stelt dat een besluit uit 2005 van staatssecretaris Joop Wijn (CDA, Financiën) in strijd is met Europese staatssteunregels. Door zijn handelen werd grootschalige belastingontwijking door Amerikaanse multinationals mogelijk. Ik schreef daar ruim een week geleden al een verhaal over.

Vleggeert is niet de enige jurist die stelt dat Nederland met deze regeling staatssteun geeft aan Amerikaanse bedrijven.

Een onderzoek van de Europese Commissie naar dit besluit van Wijn zou de Apple-zaak qua omvang doen verbleken. Amerikaanse bedrijven, die vrijwel allemaal gebruikmaken van Wijns besluit, hebben sinds 2005 maar liefst 477 miljard dollar aan winst in Nederland opgepot.

Hoe deze manier van belastingontwijking werkt

In mijn vorige verhaal schreef ik hoe het besluit van Wijn tot stand is gekomen.

Kort samengevat: Amerikaanse bedrijven ontwijken belasting door gebruik te maken van kwalificatieverschillen tussen de Nederlandse en Amerikaanse Belastingdiensten. Daarvoor gebruiken Amerikaanse bedrijven de Nederlandse commanditaire vennootschap (CV). De Amerikaanse belastingdienst zegt dat zo’n CV in Nederland belastingplichtig is, terwijl de Nederlandse belastingdienst zegt dat die in de Verenigde Staten belastingplichtig is. Het resultaat: de CV betaalt nergens belasting.

Je zou het de ‘konijneend’-constructie kunnen noemen. De een ziet in dit beroemde plaatje een eend, de ander ziet een konijn. En je raadt het al: de CV is de konijneend onder de bedrijfsvormen.

In 2004 sterft deze konijneendconstructie bijna een vroege dood. In dat jaar komen de Verenigde Staten en Nederland namelijk een nieuw belastingverdrag overeen. In dat verdrag staat een antimisbruikbepaling: mochten de VS en Nederland er niet uitkomen - zo’n CV, is dat nou een eend of een konijn? - dan moet Nederland belasting heffen over de uitgekeerde winst.

Joop Wijn besluit in juli 2005 - op aandringen van Amerikaanse multinationals en belastingadviseurs - echter om deze antimisbruikbepaling eenzijdig buiten werking te stellen.

En zo leefde de konijneend nog lang en gelukkig.

Is dit staatssteun?

De vraag is nu: is dit besluit niet strijdig met Europese staatssteunregels? Daar lijkt het namelijk wel op.

Ten eerste is er een voordeel verleend met overheidsgeld. Dat is een inkoppertje, want als Nederland het belastingverdrag toepast, dan moet de staat belasting heffen over winstuitkeringen. En door dit besluit doet Nederland dat niet.

Ten tweede verstoort het besluit de concurrentieverhoudingen binnen Europa. Dat is ook evident. Want Amerikaanse bedrijven betalen over hun buitenlandse winst weinig tot geen belasting, terwijl Europese bedrijven gewoon het volle pond betalen. De directie Internationale Fiscale Zaken van het ministerie van Financiën geeft in een vertrouwelijke beleidsnotitie toe dat Amerikaanse bedrijven door het besluit ‘een enorm oneigenlijk concurrentievoordeel genieten.’

Ten derde - en eigenlijk het belangrijkst - de steun moet ‘selectief’ zijn. Ook dat lijkt het geval, want het besluit van Wijn richt zich uitsluitend op het Amerikaans-Nederlandse belastingverdrag. Dat terwijl Nederland met nog vijftien andere landen (waaronder Duitsland, Japan en het Verenigd Koninkrijk) dezelfde antimisbruikbepaling voor konijneendconstructies in het belastingverdrag heeft opgenomen.

Nederland heeft dus met meerdere landen een belastingverdrag waarin konijneendconstructies bestreden worden, maar staat enkel en alleen voor de Verenigde Staten zulke constructies toe. Dat klinkt verdacht selectief.

Bovendien lijkt Wijn met zijn besluit geen enkel ander doel voor ogen te hebben gehad dan het bevoordelen van Amerikaanse bedrijven. ‘Gebleken is dat deze nieuwe bepaling [in het belastingverdrag] nadelig kan uitwerken voor [Amerikaanse] bedrijven,’ stelt hij in zijn besluit van juli 2005. ‘Ik acht dat in bepaalde gevallen ongewenst.’

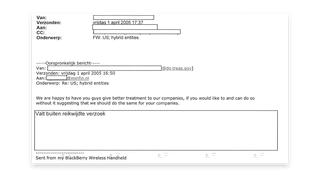

Ook het Amerikaanse ministerie van Financiën was kraakhelder over de intenties van Wijns besluit: ‘We vinden het prima als jullie onze bedrijven een betere behandeling willen geven. Als jullie dat graag willen, en niet suggereren dat wij hetzelfde hoeven te doen voor jullie bedrijven.’

Een griezelverhaal voor belastingadviseurs

Jan Vleggeert is één van de weinige fiscaal experts die niet gebonden is aan een advieskantoor. Eerder schrijft hij in een artikel voor de Bulletin for International Taxation dan ook dat het besluit ongeoorloofde staatssteun is.

‘Dat artikel van Vleggeert is een aanrader voor iedere belastingadviseur die op de afdeling Amerika werkt en van griezelverhalen houdt,’ stelt Anna Gunn, onafhankelijk fiscaal onderzoeker. ‘Het is geen uitgemaakte zaak, maar het risico dat Vleggeert signaleert is reëel.’

Toen Wijn in 2005 zijn besluit nam was een Europese werkgroep druk bezig regels op te stellen om belastingontwijking binnen Europa aan te pakken. Nederland wilde echter, zo blijkt uit de notulen van een vergadering in november 2005, die werkgroep opheffen. In plaats daarvan zag Nederland een belangrijke rol voor - jawel - ‘staatssteunonderzoek.’

Nederland nam zulk onderzoek zelf dus niet erg serieus. Het besluit van Wijn is nooit voorgelegd aan de Europese Commissie. Dat is des te vreemder, omdat uit documenten vrijgegeven door een beroep op de Wet openbaarheid van bestuur blijkt dat ambtenaren in april 2005 vreesden dat het besluit strijdig was met Europese ‘non-discriminatiebepalingen.’ Voor de goede orde: dat is iets anders dan staatssteun, maar het duidt wel op staatssteunrisico’s.

Joop Wijn wil hier desgevraagd niets over kwijt. Hij zegt zich aan het staatsrechtelijk gebruik te willen houden niet in discussies tussen zijn ambtsopvolger en de Tweede Kamer te treden. Het ministerie van Financiën weigert ook een reactie te geven op dit artikel.

‘Dit had wat mij betreft voorgelegd moeten worden aan de Europese Commissie,’ stelt Anna Gunn, onafhankelijk fiscaal onderzoeker. ‘Het is namelijk de bedoeling dat zij van tevoren beoordeelt of sprake is van staatssteun.’

Waarom dit zo belangrijk is

Vergis je niet: het gaat hier om astronomische bedragen. Neem medicijnenfabrikant Pfizer. Sinds 2006 ontving CP Pharmaceuticals International CV (dat is de konijneend van Pfizer) maar liefst 98 miljard dollar aan winstuitkeringen, daarover zou Nederland - als de antimisbruikbepaling nog werkzaam was - 15 procent mogen heffen.

Dat is dus 14,7 miljard dollar.

Als Nederland dat bedrag van de Europese Commissie moet terugvorderen dan kunnen we daar zo’n vijf jaar de rechtbanken mee bekostigen, twee jaar alle medicijnen mee betalen, of één jaar het basisonderwijs mee financieren. En dit is slechts één bedrijf: Nike, General Electric, Activision Blizzard, Heinz - ze hebben hier allemaal een konijneend staan.

Blijft dit onbestraft?

De vraag is natuurlijk: hoe groot is de kans dat er zo’n onderzoek komt?

Een woordvoerder wil desgevraagd niet vooruitlopen op de vraag of de Europese Commissie inderdaad gaat onderzoeken of dit staatssteun is.

Inmiddels heeft Nederland wetgeving geïntroduceerd waardoor niet alleen Amerikaanse konijneenden, maar alle bedrijven straks gevrijwaard zijn van belasting op winstuitkeringen. Daarmee verdwijnt het ‘selectieve’ voordeel aan Amerikaanse bedrijven. Bronnen binnen de Europese Commissie bevestigen dat hierover contact is geweest met de Nederlandse regering. ‘Dat wil natuurlijk nog niet zeggen dat er dus geen onderzoek meer komt naar de oude situatie,’ stelt een ingewijde.

Mogelijk is dat onderzoek er al. Trouw berichtte in november 2015 namelijk al dat de Europese Commissie de gegevens van Pfizer, Microsoft, GlaxoSmithKline en Kraft Foods had opgevraagd. Daar is tot nog toe niets van vernomen.

Sinds 2015 is er nogal wat gebeurd. Brussel ligt inmiddels op ramkoers met Washington. De afgelopen jaren heeft de Europese Commissie namelijk besluiten genomen die belastingontwijkende Amerikaanse bedrijven vele miljarden gaan kosten. In de Verenigde Staten zijn ze hier - op zijn zachtst gezegd - niet erg blij mee.

Het staatssteunonderzoek van de Europese Commissie ‘creëert een verontrustend precedent in het internationaal belastingrecht,’ waarschuwde Jack Lew, de voormalige Amerikaanse minister van Financiën, in een vierentwintig pagina’s tellende brief. Om daar dreigend aan toe te voegen dat zijn ministerie ‘een passend antwoord onderzoekt, mocht de Commissie haar huidige koers voortzetten.’ Leden van de Amerikaanse senaat vroegen bijvoorbeeld al maatregelen te nemen Europese bedrijven extra te belasten, mocht de Commissie niet thuis geven.

Voor de Europese Commissie is het dus allang geen zuiver juridische vraag meer. Dit is ook keiharde machtspolitiek. Bovendien is in Europees verband al afgesproken dat de konijneendstructuren vanaf 2020 gaat verdwijnen. Dus: waarom Amerika nog eens tegen de schenen schoppen als deze structuur toch al op zijn einde loopt?

‘Ik zie het niet meer gebeuren,’ zegt Vleggeert dan ook. ‘Maar dat is wel een politieke beslissing van de Europese Commissie waar je vraagtekens bij kunt zetten.’

Er zijn tientallen, zo niet honderden miljarden dollars aan belasting ontweken via Nederland. Het zou vrij ongeloofwaardig zijn als de Europese Commissie wel Apple en haar Ierse konijneend aanpakt, McDonalds en haar Luxemburgse konijneend, maar niet Pfizer en haar Nederlandse konijneend.

Nederland was het grootste belastingparadijs voor Amerikaanse bedrijven ter wereld. En dat blijft vooralsnog onbestraft.