Zo werd Nederland het grootste belastingparadijs voor Amerikaanse multinationals

Niet Bermuda of Luxemburg, maar Nederland is het grootste belastingparadijs voor Amerikaanse multinationals. Dat ontdekte ik na maanden onderzoek van honderden vertrouwelijke documenten, e-mails en gespreksnotities. En blijkt ook nu weer uit de Paradise Papers.

Het is april 2009 als de kersverse Amerikaanse president Barack Obama aankondigt belastingontwijking te gaan bestrijden. Voor de gelegenheid heeft hij een lijstje opgesteld van notoire belastingparadijzen: Bermuda, de Kaaimaneilanden, Zwitserland, Nederland.

Nederland?

‘Dit was geheel onverwacht,’ zegt staatssecretaris Jan Kees de Jager (CDA, Financiën). En ‘volstrekt onterecht,’ vult minister Wouter Bos (PvdA, Financiën) hem aan.

Nederlandse politici zullen het de jaren daarna keer op keer herhalen: Nederland is geen belastingparadijs. De Tweede Kamer nam er in 2013 zelfs een motie over aan: stop met die ‘kwalijke kwalificatie.’ Nederland is toch slechts een onschuldig tussenstation voor belastingmijdende bedrijven die op weg zijn naar fiscaal zonnigere oorden?

Uit maanden onderzoek en inzage in honderden pagina’s vertrouwelijke beleidsdocumenten, gespreksnotities en e-mails - verkregen middels een beroep op de Wet openbaarheid van bestuur (Wob) door mijzelf, SOMO en Jan Vleggeert - blijkt iets heel anders. Nederland is voor Amerikaanse bedrijven het grootste belastingparadijs ter wereld, groter dan de Kaaimaneilanden, groter dan Zwitserland, zelfs groter dan Bermuda.

Wouter Bos en Jan Kees de Jager leken dan wel verbaasd over het lijstje van Obama, maar op hun eigen ministerie was vier jaar eerder een besluit genomen waardoor Amerikaanse bedrijven over hun buitenlandse winst bijna geen belasting betalen.

Over dit besluit zijn nooit Kamervragen gesteld, er kwamen geen interpellaties, er zijn geen spoeddebatten aangevraagd. Het gaat dan ook over het buiten werking stellen van artikel 24, lid 4 van het Nederlands-Amerikaanse belastingverdrag. Dat klinkt misschien even belangwekkend als een duif op de Dam. Maar vergis je niet, door dit besluit hebben Amerikaanse multinationals honderden miljarden dollars aan belasting kunnen ontlopen.

Deze week bleek bijvoorbeeld uit de Paradise Papers dat Nike 12,2 miljard dollar weghoudt van de fiscus - via Nederland. Een goede aanleiding om het nog eens te hebben over hoe Nederland zo’n belastingparadijs werd.

Hoe werkt deze vorm van belastingontwijking?

En daarvoor moet je begrijpen wat Amerikaanse bedrijven hier precies doen.

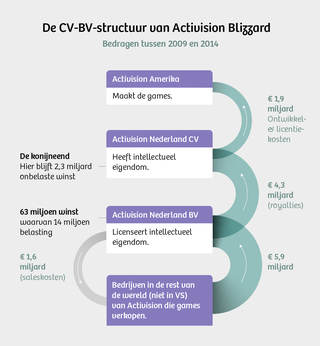

Neem Activison Blizzard, bekend van wereldberoemde games als Call of Duty, World of Warcraft en Guitar Hero. Je zou het misschien niet zeggen, maar deze games worden ontwikkeld in een Rotterdamse kelder op Blaak 40. Althans, op papier. In die kelder huist namelijk ATVI CV, een bedrijf verantwoordelijk voor het ontwikkelen van alle games van het Amerikaanse bedrijf Activision Blizzard.

Bij een CV denken de meeste Nederlanders aan een centrale verwarming. Voor Alexander Hent, belastingdirecteur bij Activision en in een vorig leven bestuurslid bij de Leidse studentenvereniging voor fiscalisten Pecunia Non Olet (‘Geld stinkt niet’), is de CV beter bekend als het ‘commanditaire vennootschap.’ Dit is een bedrijfsvorm die Amerikaanse bedrijven gebruiken om weinig tot geen belasting te betalen.

Dat zit zo: in principe betaal je als bedrijf belasting in het land waar waarde wordt gecreëerd. Dus stel: er wordt een kopietje van Guitar Hero verkocht in Frankrijk. Je zou verwachten dat de opbrengst naar Activision Amerika gaat, daar zit immers het bedrijf dat het spel heeft gemaakt. Dus daar moet ook de winst vallen. In 2009 heeft Activision echter het intellectueel eigendom (het recht de games te gebruiken) overgebracht naar de Nederlandse kelder van ATVI CV.

Het bedrijf zweeft in het fiscaal luchtledige. Het betaalt nergens belasting

Zo kan het dat ATVI CV, een bedrijf zonder werknemers en met een directie op Bermuda, tussen 2009 en 2014 maar liefst 4,3 miljard euro aan royalty’s ontving en 2,3 miljard euro aan winst maakte. Winst, waarover Activision welgeteld nul euro belasting betaalde (ter vergelijking: een Nederlandse gamemaker betaalt gewoon 25 procent winstbelasting). Ironisch genoeg streek Activision in de Verenigde Staten in dezelfde periode 141 miljoen dollar aan belastingsubsidies op voor ‘onderzoek en ontwikkeling.’

Dit kan allemaal, omdat de Amerikaanse en Nederlandse belastingdiensten verschillend tegen de CV aankijken. De Nederlandse Belastingdienst zegt: de CV is in de Verenigde Staten belastingplichtig. De Amerikaanse Belastingdienst zegt: de CV is in Nederland belastingplichtig. Slotsom: het bedrijf zweeft in het fiscaal luchtledige. Het betaalt nergens belasting.

Je zou het de ‘konijneend’-constructie kunnen noemen. De één ziet een eend in dit beroemde plaatje, de ander ziet een konijn. En je raadt het al: de CV is de konijneend onder de bedrijfsvormen.

Miljarden winsten in een bedrijf zonder werknemers, dat is zelfs voor de Belastingdienst wat te gortig. Je moet dus wel zogenoemde ‘substantie’ geven aan je bedrijf: er moet iets gebeuren in Nederland. Onder de CV hangt daarom nog een BV, waarin de internationale verkoop van Activision games wordt gedaan. Vijfenveertig mensen zijn bij dat bedrijf werkzaam.

PvdA-minister Wouter Bos vond de constructie onwenselijk

De grote vraag is natuurlijk: hoe is de konijneend ooit ontstaan? Welke Nederlandse politici zaten erachter? Hoe kan het dat Nederland een van de grootste belastingparadijzen ter wereld is geworden?

Deze geschiedenis begint in 1995 als de Amerikaanse fiscus per ongeluk de konijneend mogelijk maakt door een nieuwe regel in te voeren. Amerikaanse bedrijven kunnen voortaan een hokje aankruisen: moet mijn Nederlands dochterbedrijf in Nederland of in de Verenigde Staten worden belast?

Als Nederland en de Verenigde Staten in 2002 beginnen te onderhandelen over de aanpassing van het belastingverdrag, zijn konijneendconstructies net populair aan het worden. Staatssecretaris Wouter Bos (PvdA, Financiën) vindt dat onwenselijk - hij ziet dat grote bedrijven op grote schaal belasting kunnen gaan ontwijken. En dus komt op aandringen van Bos een anti-misbruikbepaling in het verdrag.

De afspraak is simpel: mogen Nederland en Amerika het niet eens worden over de vraag of een bedrijf een konijn of een eend is, dan kan het bedrijf een forse belastingaanslag tegemoet zien.

Exit konijneend dus.

Een hoofdrol van voormalig CDA-staatssecretaris Joop Wijn (en zijn partner)

Maar dan, in mei 2003, neemt Joop Wijn (CDA) het roer over van Wouter Bos. En die staat er heel anders in. Deze christendemocraat, de grote belofte van de partij, zal dé hoofdrol spelen in het verhaal van hoe Nederland een van de grootste belastingparadijzen ter wereld werd.

Het begint al snel na zijn aantreden, als Wijn furore maakt in de Amerikaanse media. ‘In a barnstorming tour of the U.S. that began Monday, Mr. Wijn, a 35-year-old former venture-capital executive at ABN Amro Holding NV, has been pitching the new Netherlands tax policy to dozens of American tax lawyers, accountants and corporate tax directors,’ schrijft de zakenkrant The Wall Street Journal enthousiast over de kersverse staatssecretaris.

Toch lijkt Wijn aanvankelijk niet onder de indruk van een lobby van Amerikaanse belastingadviseurs die smeken de anti-misbruikbepalingen ongedaan te maken. ‘Het is het betoog van een kleine groep belastingadviseurs met een specifiek belang,’ schrijft Wijn in een brief aan Het Financieele Dagblad. ‘Het verdrag geeft het signaal dat gekunstelde constructies niet op clementie hoeven te rekenen.’ Wijn begrijpt net als Bos dondersgoed dat het schrappen van de bepaling tot grootschalige belastingontwijking zal leiden.

Maar dan komt de U-bocht. Vreemd genoeg vindt Joop Wijn diezelfde ‘gekunstelde constructies’ in juli 2005 ineens wel kunnen. ‘Om tegemoet te komen aan de kritiek vanuit de belastingadvieswereld [...] wordt voorgesteld om eenzijdig toch Nederlandse fiscale voordelen te geven alsof het belastingverdrag niet bestaat,’ schrijft de directeur Internationale Fiscale Zaken in een beleidsnotitie.* De staatssecretaris besluit de anti-misbruikbepaling buiten gebruik te stellen.

Diezelfde directeur Internationale Fiscale Zaken waarschuwt achter de schermen al wel voor de gigantische gevolgen van dit besluit. ‘Door dit fiscale voordeel genieten Amerikaanse multinationals een enorm oneigenlijk concurrentievoordeel,’ schrijft hij. ‘[Nederland] financiert op deze wijze de overname van zijn eigen bedrijfsleven door het Amerikaanse.’

Op het Amerikaanse ministerie is men minder sceptisch. ‘We vinden het prima als jullie onze bedrijven een betere behandeling willen geven. Als jullie dat graag willen, en niet suggereren dat wij hetzelfde hoeven te doen voor jullie bedrijven,’ zo schrijft een Amerikaanse ambtenaar bij het Treasury Department aan zijn Nederlandse collega’s bij Financiën.

Hoe reageerde de Tweede Kamer?

Hoe reageert de Tweede Kamer op het besluit van Wijn om van Nederland een belastingparadijs te maken? Het antwoord is simpel: niet.

Er komt geen protest uit het parlement. Integendeel. Natuurlijk, linkse politici beklagen zich regelmatig over belastingontwijking (‘Multinationals ontwijken belasting! Het is een schande!’), maar hoe dat dan precies gebeurt - dat bijvoorbeeld artikel 24, lid 4 van een belastingverdrag best belangrijk is - die kennis ontbreekt.

‘Hybride mismatches,’ belastingverdragen, anti-misbruikbepalingen, het is natuurlijk ook geen vakantielectuur. ‘Ik heb ook wel een halfuurtje nodig om dit soort constructies uit te leggen,’ vertelt universitair hoofddocent internationaal belastingrecht Jan Vleggeert.

Zo kan Nederland in slechts een paar jaar tijd het belastingparadijs voor Amerikaanse multinationals worden. Op Bermuda betaal je niets, en in Nederland doe je dat met een konijneend ook niet. Het grote verschil: Nederland heeft niet de reputatie van een fiscaal piratennest, zoals Bermuda dat wel heeft.

Dat is volkomen onterecht, want er is veel meer onbelaste Amerikaanse winst in Nederland dan op Bermuda blijven hangen. Sinds 2005 is er voor bijna een half biljoen (!) dollar aan Amerikaanse winst in Nederland opgespaard door bedrijven als Nike, General Electric, Heinz, Caterpillar, Time Warner, Foot Locker en ga zo maar door. Een half biljoen dollar - het is onbevattelijk veel geld, bijna twee keer het Nederlandse overheidsbudget.

De American Chamber of Commerce schat zelf dat ‘ten minste 80 procent van de Amerikaanse investeringen in Nederland’ via een konijneend verloopt. Exacte cijfers zijn er dus niet, maar het suggereert in ieder geval dat het overgrote deel van die half biljoen onbelast blijft.

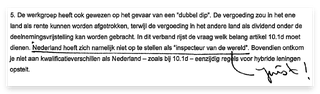

Maar het verhaal is nog niet afgelopen. Meer douceurtjes van Wijn aan het (Amerikaanse) bedrijfsleven volgen. In 2006 schrapt hij nog een belangrijke anti-misbruikbepaling waardoor de konijneendlening mogelijk wordt. Het buitenland zal daardoor belastinginkomsten mislopen, stelt de directeur-generaal Fiscale Zaken in zijn adviesnota. Maar goed, schrijft hij, ‘Nederland hoeft zich niet op te stellen als de [belasting]inspecteur van de wereld.’ Wijn onderstreept de tekst en schrijft in de kantlijn: ‘Juist!’

‘Dank u vriendelijk,’ was getekend de Amcham

Het Amerikaanse bedrijfsleven is in ieder geval erg blij met alle hulp van staatssecretaris Wijn. Een jaar na zijn konijneendbesluit ontvangt hij van de American Chamber of Commerce een Investment Award voor zijn ‘buitengewone bijdrage’ aan het Nederlandse vestigingsklimaat.

Bij het grote publiek is de American Chamber of Commerce misschien niet zo bekend, maar de ‘AmCham’ is een van de machtigste lobbyorganen in Den Haag. Op de partijtjes van de AmCham wemelt het van de politiek prominenten: Mark Rutte, Jan Peter Balkenende, Jozias van Aartsen, Ivo Opstelten, Sybrand Buma, Wouter Bos en ga zo maar door.

Joop Wijn is en blijft ook na zijn politieke carrière een graag geziene gast bij deze festiviteiten. Wijn is er bij op het Grand Gala Ball (2007), het 50th Anniversary Gala Dinner (2012), de Annual Wine and Cheese Party (2013, 2014, 2015). Hij is dan ook bestuurslid bij de American European Community Association, een lobbyclub die ‘een exclusief en vertrouwelijk platform biedt voor internationale dialoog tussen politiek en bedrijfsleven.’ Zijn levenspartner Patrick Mikkelsen wordt in augustus 2012 bovendien directeur bij de AmCham.

Niet alleen met de politiek, ook met het ambtenarenapparaat heeft de AmCham goed contact. Een ambtenaar op Financiën windt er in een voorbereidende gespreksnotitie uit maart 2014 geen doekjes om: ‘AmCham is een bekende gesprekspartner van Financiën op het fiscale dossier,’ schrijft hij. ‘Op ambtelijk niveau heeft Financiën goede contacten met de AmCham.’

Meerdere keren per jaar ontvangt de staatssecretaris van Financiën - of het nou Wijn of Wiebes is - een delegatie van het belastingcomité van de AmCham. Daarin zetelen belastingdirecteuren van Amerikaanse grootbedrijven: mensen als Arjan van der Linde (General Electric), René den Hartog (Nike) en - jawel - Alexander Hent (Activision Blizzard). Het belastingcomité van de AmCham levert gedetailleerd commentaar op de meest obscure fiscale onderwerpen van ‘informeel kapitaalrulings’ tot ‘inbound discriminatie’-bepalingen.

Maar het tij keert

Toch kan zelfs de AmCham er niets aan doen dat het internationale tij begint te keren. Zowel de OESO (een invloedrijke denktank van rijke landen) als de Europese Commissie zijn projecten begonnen om belastingontwijking tegen te gaan. De konijneend is in het vizier gekomen van beide organisaties.

Nederland ligt steevast dwars. Als een Europese werkgroep in 2012 voorstelt de konijneend aan banden te leggen, zegt Nederland geen problemen te hebben met het aanpakken van Europese konijneenden. Maar, ‘dit werk uitbreiden naar derde landen [lees: de Verenigde Staten] gaat te ver.’

Maar belastingontwijking verdwijnt niet meer van de politieke agenda. Nederland heeft in de afgelopen jaren terrein moeten inleveren. ‘Alle ogen zijn internationaal gezien [op ons] gericht en we kunnen op weinig medestanders rekenen,’ schrijft de directie internationale fiscale zaken in januari 2015.

Het frustreert belastingadviseurs enorm. Ze beklagen zich bij het ministerie over ‘de toon van het debat’ en de ‘harde en doelgerichte demagogie’ van sommige Kamerleden en actiegroepen. De staatssecretaris moedigt belastingadviseurs aan ‘in de media feit en fictie te onderscheiden’ en om ‘tegenwicht te bieden aan het vaak emotionele debat over belastingontwijking.’

Maar ook staatssecretaris Eric Wiebes (VVD, Financiën) ziet dat niets doen geen optie meer is. ‘Indien Nederland een blokkade op zou werpen bij iedere maatregel die een negatief effect heeft, zou Nederland zichzelf internationaal isoleren,’ schrijven zijn ambtenaren.

Hier rust de konijneend (2005-2020)

Wat nu?

Tijdens een overleg op 4 juni 2015 waarschuwen ambtenaren AmCham-president Wouter Paardekooper: jullie geliefde konijneend gaat waarschijnlijk verdwijnen. ‘Wij zijn het ministerie zeer erkentelijk voor de advance warning,’ schrijft Paardekooper in een brief aan de staatssecretaris. ‘We willen graag meedenken over volwaardige alternatieven.’

De AmCham adviseert om te rekken. ‘Nu er nog geen redelijk alternatief voor deze structuur beschikbaar is […] is het absoluut noodzakelijk dat de Nederlandse regering de opgelegde wijzigingen niet vroegtijdig invoert,’ schrijft de AmCham. ‘Men moet geen oude schoenen weggooien voordat men nieuwe heeft!’ Lees: voordat de konijneend verdwijnt, moet er eerst iets nieuws zijn - een andere constructie om belasting mee te ontwijken.

En wat blijkt, Wiebes geeft de grote multinationals hun zin. De Europese Commissie wilde in 2019 al een einde aan de konijneend. Wiebes niet. ‘Nederland zet in op een implementatiedatum van 1 januari 2024,’ schrijft de staatssecretaris in november 2016 aan de Tweede Kamer.

Dit keer komt er wel protest uit de Tweede Kamer. Een motie van SP-Kamerlid Arnold Merkies roept de regering op om gewoon akkoord te gaan met het voorstel van de Europese Commissie: 1 januari 2019. Een Kamermeerderheid neemt die motie aan, maar hoewel zijn eigen partij voor stemt, legt minister Jeroen Dijsselbloem de motie naast zich neer. Hij pleit binnen de raad voor de Europese ministers van Financiën voor een latere implementatiedatum. ‘Voor onze lange termijn is dat echt nodig gegeven de impact van deze maatregelen,’ legt Dijsselbloem uit.

De Kamer is not amused. Er volgt nog een motie. Deze keer gaat Dijsselbloem wel overstag. De Europese ministers van Financiën bereiken een compromis: in 2020 moet de konijneend dood.

Maar de AmCham blijft lobbyen

Mocht je denken dat Nederland na 2020 dus geen belastingparadijs meer is - think again.

Het ministerie is in samenspraak met de AmCham naarstig op zoek naar alternatieven. ‘In informele gesprekken tussen [het ministerie van Financiën] en AmCham is al afgesproken dat AmCham suggesties gaat doen voor alternatieven voor de huidige mismatch-structuur [lees: de konijneend] om achter de hand te houden,’ schrijven ambtenaren al in 2014. ‘AmCham zal deze alternatieven aanleveren en bespreken met ambtelijk [Financiën].’

Een maand later volgt een brief met het wensenlijstje van de AmCham. ‘In deze brief geven wij een aantal mogelijke ‘oplossingsrichtingen’ aan om het Nederlandse fiscale vestigingsklimaat te versterken na BEPS [dat is het OESO-project om belastingontwijking aan te pakken, red.],’ schrijft Arjan van der Linde, voorzitter van de Tax Committee van de AmCham en belastingdirecteur bij General Electric. Een van de punten op dat wensenlijstje - het verruimen van de inhoudingsvrijstelling dividendbelasting - wordt waarschijnlijk in 2018 omgezet in wetgeving.

Dijsselbloem pleit in november 2016 ook nog voor het verlagen van de winstbelasting om ‘concurrerend te blijven.’ (Een paar maanden later - het is dan verkiezingstijd - pleit hij weer voor het verhogen van de winstbelasting.)

De banen waar we het voor doen

Waarom doen we dit? Waarom wil Nederland zo graag Amerikaanse bedrijven bevoordelen?

Het antwoord luidt steeds opnieuw: banen.

In een vertrouwelijk onderzoek van het ministerie van Financiën naar de gevolgen van het verdwijnen van de konijneendstructuur schat het ministerie van Financiën dat Amerikaanse bedrijven met zo’n structuur ongeveer 77.600 werknemers in Nederland in dienst hebben.

Ongeveer de helft daarvan werkt op ‘mobiele functies,’ dat zijn banen op bijvoorbeeld internationale hoofdkantoren of verkoopafdelingen. Die banen kunnen zich makkelijk verplaatsen en zullen daarom waarschijnlijk verdwijnen. Tijdelijk, want het ministerie verwacht dat ‘op de lange termijn de werkloosheid weer terugloopt doordat de arbeidsmarkt zich aanpast.’

Enkele tienduizenden banen dus, daar doen we het voor. Dat is de reden dat Nederland een van de grootste belastingparadijzen ter wereld is geworden. Het is niet weinig, maar weegt het op tegen de honderden miljarden aan gemiste belastinginkomsten in andere landen?

En belangrijker nog - willen we ons geld wel zo verdienen?

En nu?

Tijdens mijn onderzoek is me één ding heel duidelijk geworden. Ingewikkelde fiscale constructies die de meeste Nederlanders verwerpelijk zullen vinden, genieten in de wereld van fiscalisten nog ruime steun. ‘Als wij het niet doen, doet Bermuda het wel,’ hoor je dan. Op Bermuda zeggen ze vermoedelijk hetzelfde over Nederland.

Op een gegeven moment verzucht een ambtenaar zich in de Wob-documenten over de moeizame gesprekken met de Nederlandse Orde van Belastingadviseurs. ‘De regering moet belastingbeleid maken met oog voor de samenleving als geheel,’ probeert hij uit te leggen aan de lobbyclub. ‘Bij overleg met de Nederlandse Orde van Belastingadviseurs blijkt dit nog al eens op onbegrip te stuiten.’

Het goede nieuws: er is eindelijk een maatschappelijk debat over belastingontwijking op gang gekomen. En dat houdt niet meer op, zeker met de Paradise Papers die daar deze week bij kwamen. Besluiten die eens in het duister plaatsvonden staan nu in de schijnwerper. Laten we hopen dat ze daar nog lang blijven.

Joop Wijn heeft niet gereageerd op een verzoek om commentaar. Alexander Hent (Activision Blizzard) ook niet. De AmCham evenmin. Het ministerie van Financiën wenste niet inhoudelijk te reageren. Wouter Bos zei desgevraagd zich ‘helemaal niks’ te herinneren van het verdrag.