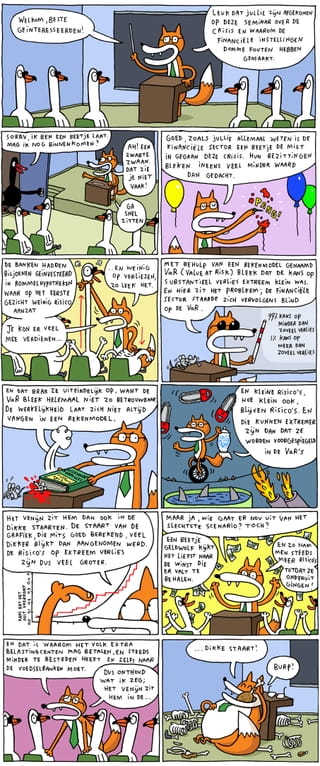

Waarom het venijn van de crisis in een staart zit

Dat de crisis werd veroorzaakt door banken en financiële instellingen die veel te grote risico’s namen, is bekend. Minder bekend is waarom ze blind waren voor die enorme risico’s. De reden: een wiskundig model dat de zwarte zwanen en dikke staarten over het hoofd zag.

Het is oktober 2008. Zakenbank Lehman Brothers is ten onder gegaan en dreigt het mondiale financiële systeem mee te sleuren. Het Amerikaanse Congres heeft in een zeldzaam vertoon van eensgezinde daadkracht 475 miljard dollar vrijgemaakt voor het Troubled Asset Relief Program (TARP) om wankele banken te redden. In november zijn de presidentsverkiezingen en de onervaren Barack Obama staat op kop. Het zijn spannende tijden.

Niet voor niets werd reikhalzend uitgekeken naar de verklaring van Alan Greenspan, de oud-voorzitter van de Federal Reserve, het Amerikaanse systeem van centrale banken. Hij gold lange tijd als één van de machtigste mannen ter wereld, de kampioen van Wall Street, het economisch orakel van de Verenigde Staten. Hij is op 23 oktober gesommeerd voor een parlementaire commissie tekst en uitleg te geven over de huidige malaise. Hij legt een geruchtmakende verklaring af.

Eerst vertelt hij wat volgens hem de onderliggende oorzaak van de crisis is: de enorme toename van rommelhypotheken die voor onrealistische prijzen werden verhandeld. Toen de zeepbel barstte, bleken banken en hypotheekverstrekkers te weinig direct beschikbaar bufferkapitaal te hebben. De belastingbetaler moest te hulp schieten.

Vervolgens wijst Greenspan erop dat de crash niet was voorzien door de duizenden wiskundigen en financiële experts die de laatste decennia zeer geavanceerde voorspellende risicomodellen ontwikkelden. De markt, die zich volgens veel economen rationeel gedraagt, voegde zich niet naar hun modellen. ‘Het hele intellectuele bouwwerk is ingestort, omdat de risicomodellen werden gevoed met data van de laatste twee decennia, een euforische periode,’ aldus Greenspan. ‘Als de modellen rekening hadden gehouden met eerdere perioden van spanning, dan [...] zou de financiële wereld er veel beter voorstaan,’ constateert het orakel op zijn gebruikelijke onderkoelde wijze.

Blinde banken

Vijf jaar na Greenspans verklaring is het vingerwijzen nog niet ten einde. Nog steeds gaat de discussie over moral hazard, het fenomeen dat financiële instellingen grote risico’s nemen in de wetenschap dat de winst voor hen is en het verlies op de belastingbetaler kan worden afgewenteld. Nog steeds gaat de discussie over de omvang en aard van bonussen die risicovol gedrag in de hand zouden werken. En nog steeds gaat de discussie over hoe politiek en toezichthouders maar geen vat krijgen op de financiële sector.

Eén vraag is tot op heden nog nauwelijks aan de orde geweest, althans niet in het Nederlandse publieke debat: hoe is het mogelijk dat de financiële sector bewust enorme risico’s bleef nemen maar de gevolgen daarvan niet kon overzien?

De blindheid bij deze instellingen is opmerkelijk. Het inschatten van risico’s is een wezenlijke taak van banken, verzekeraars en grote beleggingsmaatschappijen. Iedere bank heeft tientallen, zo niet honderden riskmanagers en quants in dienst die continu peilen wat de risico’s zijn op de handelsposities, kredieten en het operationeel functioneren (zoals kans op fraude en menselijke fouten). Het goed inschatten van risico’s maakt het verschil tussen winst en verlies.

Als de financiële instelling als geheel te veel risico dreigt te lopen, moeten de modellen fungeren als een verkeerslicht dat op rood staat. Het licht bleek echter altijd op groen te staan

In de jaren negentig en nul zijn er duizenden quants naar Wall Street en Europese financiële centra getogen om handel te automatiseren en geavanceerde risicomodellen te ontwerpen. Er mag geen aandeel, optie of derivaat worden gekocht zonder dat de kans op verwachte opbrengsten en verlies is becijferd. Er mag geen lening worden uitgeschreven zonder dat bekend is wat de kans is op terugbetaling. Als een handelaar, een afdeling of de financiële instelling als geheel over een bepaalde periode te veel risico dreigt te lopen, moeten de modellen fungeren als een verkeerslicht dat op rood staat.

Maar het licht bleek altijd op groen te staan. Wat was er mis met de modellen?

De grote boosdoener: het Value at Risk-model

Het meest toegepaste risicoconcept (‘stoplicht’) in de financiële sector is de zogenoemde Value at Risk (VaR). In zijn meest basale vorm is het heel simpel. Deze maatstaf geeft handelaren en managers binnen een paar seconden eenvoudig het maximale bedrag dat in 99 procent van de gevallen verloren kan worden in een bepaalde periode.

Stel, je hebt een wekelijkse VaR van één miljoen euro. In dat geval is er een kans van 99 procent dat je aan het einde van de week maximaal één miljoen euro hebt verloren (en dus een kans van 1 procent dat je risico groter is dan die één miljoen). Je gaat nog steeds uit van winst, anders ga je als handelaar bij beurs of bank geen deals aan. Maar je houdt rekening met tegenslag, een tegenslag die volgens de VaR-berekening dus in slechts één op de honderd keer leidt tot een verlies dat groter is dan één miljoen.

Het aantrekkelijke van dit VaR-concept is dat het breed toepasbaar lijkt: een individuele handelaar kan een eenvoudige VaR uitrekenen voor een concrete deal die hij wil doen. Hij wil bijvoorbeeld een pakket van negentig verschillende aandelen kopen, een aantal riskante en een aantal veilige, om het risico te spreiden. Hij kijkt dan naar de historische koersen van de aandelen en maakt een VaR-inschatting (hoe dat precies werkt, zie je beneden in de graphic).

Een afdeling kan een VaR becijferen voor alle deals die op dat moment door alle handelaren worden gemaakt. En een financiële instelling, zoals een bank, kan voor de héle onderneming bijvoorbeeld een dagelijkse VaR uitrekenen, zodat in één klap overzichtelijk is hoeveel geld er in 99 van de 100 gevallen verloren kan gaan. Die modellen zijn zeer complex en nemen allerlei externe factoren mee zoals valutaschommelingen en renteverschillen tussen landen.

Een crisiskind

Dit VaR-model is in de crisis geboren, op Zwarte Maandag, 19 oktober 1987. De Amerikaanse beursindex Dow Jones daalde in een dag met meer dan 20 procent, een crash van een omvang die sinds de Grote Depressie in 1929 niet meer was voorgekomen. Wereldwijd kelderden de beurzen. Een aantal financiële instellingen ging over de kop. Deze crisis spoorde zakenbank JPMorgan aan om risico’s beter in kaart te brengen. Een aantal wiskundigen ontwikkelde de VaR. En toen deed JPMorgan iets onverwachts: de bank gaf de berekeningsmethode vrij.

In de jaren negentig werd VaR dé standaard voor het kwantificeren van risico in de snel groeiende financiële sector. Alle banken gebruikten VaR-modellen of afgeleiden daarvan. En aan het einde van de jaren negentig kreeg VaR de zegen van het Bazel Comité. De voorspellingsmethode werd zo betrouwbaar gevonden, dat financiële instellingen de hoogte van hun buffers mochten baseren op hun interne VaR-modellen.

Als de VaR een laag risico aangaf voor een investering, hoefde de bank minder direct verhandelbaar kapitaal aan te houden als buffer dat ze in geval van nood kon verkopen. Dat scheelde een hoop geld. In 2004 werden in de VS de kapitaaleisen nog verder versoepeld: ook minder snel verhandelbare bezittingen mochten meegerekend worden in de kapitaalbuffers.

Maar het duurde niet lang of het VaR-model werd gemanipuleerd. Bij sommige banken werden medewerkers niet alleen beloond als ze hoge winsten halen, maar ook als ze die haalden met een laag risico, met een goede VaR-score dus. Managers vulden hun handelsportefeuilles daarom aan met op het oog risico-arme producten, in het bijzonder credit default swaps. De risico’s leken zo klein door de gunstige VaR-score.

Maar toen Lehman Brothers omviel, bleken de credit default swaps en andere producten helemaal niet zo makkelijk verhandelbaar te zijn en werden de risico’s ineens heel groot. Iedereen wilde er vanaf. Tegelijkertijd. Terwijl niemand goed wist wat die derivaten precies waard waren. De interbancaire geldstroom droogde op en overheden moesten met enorme subsidies het systeem overeind houden. Banken hadden onvoldoende direct beschikbaar kapitaal voorhanden omdat hun modellen aangaven dat dat niet nodig was.

De zwarte zwanen

De markt bleek zich niet te gedragen naar de risicomodellen. De markt is grilliger. Destructiever. Meer willekeurig in zijn bewegingen, pieken en dalen. VaR zette handelaren, banken, verzekeraars, hedgefunds, pensioenfondsen en toezichthouders op het verkeerde been. Precisie werd verward met accuraatheid. Het model was zeer precies, maar in sommige gevallen gevaarlijk inaccuraat. VaR voorspelde wat in 99 van de 100 gevallen zou gebeuren. De laatste procent kwam haast nooit voor. Maar het was die ene procent die traders en banken kon maken of breken.

Deze blindheid is de afgelopen jaren – zelfs voor de crisis al – verwoord door Nicholas Nassim Taleb, de snobistische Amerikaanse handelaar, schrijver, filosoof en risicogoeroe. Volgens hem waren zijn oud-collega’s in de financiële sector blind voor zogenoemde black swans, zwarte zwanen. Wie nooit een zwarte zwaan heeft gezien, zal denken dat alle zwanen wit zijn. In de financiële wereld en daarbuiten bestaan ook zwarte zwanen, zegt Taleb, gebeurtenissen die zéér onwaarschijnlijk, zelfs onmogelijk lijken, maar die wel degelijk plaatsvinden en zeer ontwrichtend kunnen zijn.

VaR voorspelde wat in 99 van de 100 gevallen zou gebeuren. Maar het was die ene procent die traders en banken kon maken of breken.

We zijn zo geconditioneerd om in patronen te denken, dat we geen rekening houden met deze ogenschijnlijke uitzonderlijkheden. Taleb spreekt over ‘ogenschijnlijk’, want volgens hem wordt de financiële markt door willekeur en onzekerheid gekenmerkt, niet door orde en zekerheid. En daar horen grote uitzonderlijke gebeurtenissen ook bij. Grote winsten zijn in Talebs wereld een kwestie van mazzel. Groot verlies een kwestie van pech.

Of: de dikke staarten

Op zijn grote werkkamer op de Rotterdamse Erasmus-universiteit spreekt hoogleraar Casper de Vries niet over zwarte zwanen, maar over dikke staarten. De financiële markt wordt volgens hem wiskundig verkeerd beschreven. Zie in onderstaande strip wat dat betekent.

Dat heeft grote gevolgen voor de inschatting van risico’s. Een daling van de markt met 20 procent in een maand, vindt onder de normale verdeling hooguit eens per 30.000 jaar plaats. Maar als je rekening houdt met dikke staarten is dat eens per 25 jaar. Een daling van de markt met 30 procent per jaar vindt volgens de gebruikelijke wiskundige methode een keer per 10 miljard jaar plaats. In een dikkestaartberekening eens per 67 jaar. De Vries heeft dit fenomeen al enkele decennia onderzocht: niet voor niets wordt De Vries ook wel de dikkestaartprofessor genoemd.

Volgens De Vries heeft de financiële sector zich willens en wetens voor de gek gehouden. Het stoplicht stond altijd op groen. De wiskundige problemen waren al veel langer bekend. In 1998 ging het grote hedgefund LTCM failliet doordat het blind voer op haar risicomodellen die zich baseerden op de door de normale verdeling gevoede VaR. LTCM rekende erop dat de kans op een grote financiële klap klein was. Toen kwam de Azië-crisis. De kans op een tweede financieel drama was nihil. Toen ging een jaar later Rusland bankroet, waar LTCM veel beleggingen had. Dag LTCM. ‘Financiële instellingen zouden een veel reëler risicobeeld krijgen als ze zouden uitgaan van dikstaartigheid,’ doceert De Vries. ‘Dat vraagt om andere rekenmethodes. Die zijn niet zo moeilijk, maar wel anders.’ Gezien de vele crisis van de afgelopen honderd jaar, kan je dus zeggen dat VaR met veel te optimistische aannames rekent.

TopQuants

Volgens de modelbouwers zelf is er meer aan de hand. Ik werd uitgenodigd door de belangvereniging TopQuants, waar zo’n 400 à 500 econometristen, wiskundigen en modelbouwers uit de financiële sector lid van zijn. De ontmoetingsplek is de eenentwintigste verdieping van Ernst & Young. We kijken uit over de Amsterdamse Zuidas. Auto’s wurmen zich door de vrijdagmiddagspits. In de verte liggen ABN Amro, ING, de banken waar vele quants risico’s in kaart brachten, prijzen voor financiële producten berekenden en modellen bouwden. Ik spreek met Diederik Fokkema, adviseur risicomodellen bij EY, Drona Kandhai, universitair docent en modelbouwer bij ING Bank en Roger Lord, hoofd Quantitative Analytics bij Cardano.

Fokkema legt de aantrekkingskracht van VaR snel bloot. ‘Het mooie van VaR is dat je maar met één getal werkt. Dat gaat heel makkelijk in rapporten naar de top van de organisatie, waar het management beslissingen kan nemen. Maar je moet wel nadenken over wat je meet, welke aannames je gebruikt.

VaR meet niet het maximale verlies. Integendeel, een keer in de zoveel tijd ga je er overheen, maar je weet niet hoeveel

VaR meet het maximale verlies niet. Integendeel, een keer in de zoveel tijd ga je er overheen, maar je weet niet hoeveel. Er is dus geen limiet van hoeveel verlies je kunt lijden. Maar omdat het zo makkelijk bekt, zijn er wel heel veel beslissingen genomen op basis van VaR. Dat is ontspoord.’ Daarnaast gebruikt VaR data uit het verleden. En resultaten uit het verleden...

Er is volgens de drie quants van alles aan te merken op VaR, maar belangrijker is een dieperliggend probleem, namelijk hoe een financiële instelling daadwerkelijk handelt met de informatie die ze heeft. De top van organisaties weegt meerdere belangen mee en het handelsrisico is daar onderdeel van. Marktdynamiek is belangrijk. Aandeelhouders ook. Fokkema: ‘Op een gegeven moment zegt iemand ‘het wordt slecht weer.’ Iemand anders zegt ‘je hebt gelijk, maar ik ga toch nog proberen een paar dagen van de zon te genieten’.’

Het gekke is dat als je het als bank dan op tijd voor gezien houdt, je daarvoor gestraft wordt door de markt en door je aandeelhouders. Je koers gaat onderuit en de topman wordt gewoon vervangen door iemand die wel nog even door wil.’ Ook al zie je risico’s, dan nog is het maar de vraag of je op tijd kunt stoppen.

Normaal gesproken valt een bedrijf om en worden de aandeelhouders zo tot de orde geroepen. ‘Het is wrang,’ zegt Fokkema, ‘dat in dit geval de belastingbetaler wordt gestraft, omdat financiële instellingen zo belangrijk zijn geworden voor de economie.’ Het nemen van te grote risico’s wordt niet afgestraft.